2020年奔驰全新一代S上市时,或许谁都不会想象到,3年后的AR-HUD会出现在20万元以内的车型上,从低至11.39万元的长安锐程PLUS,到全系标配的深蓝S7、极氪X。

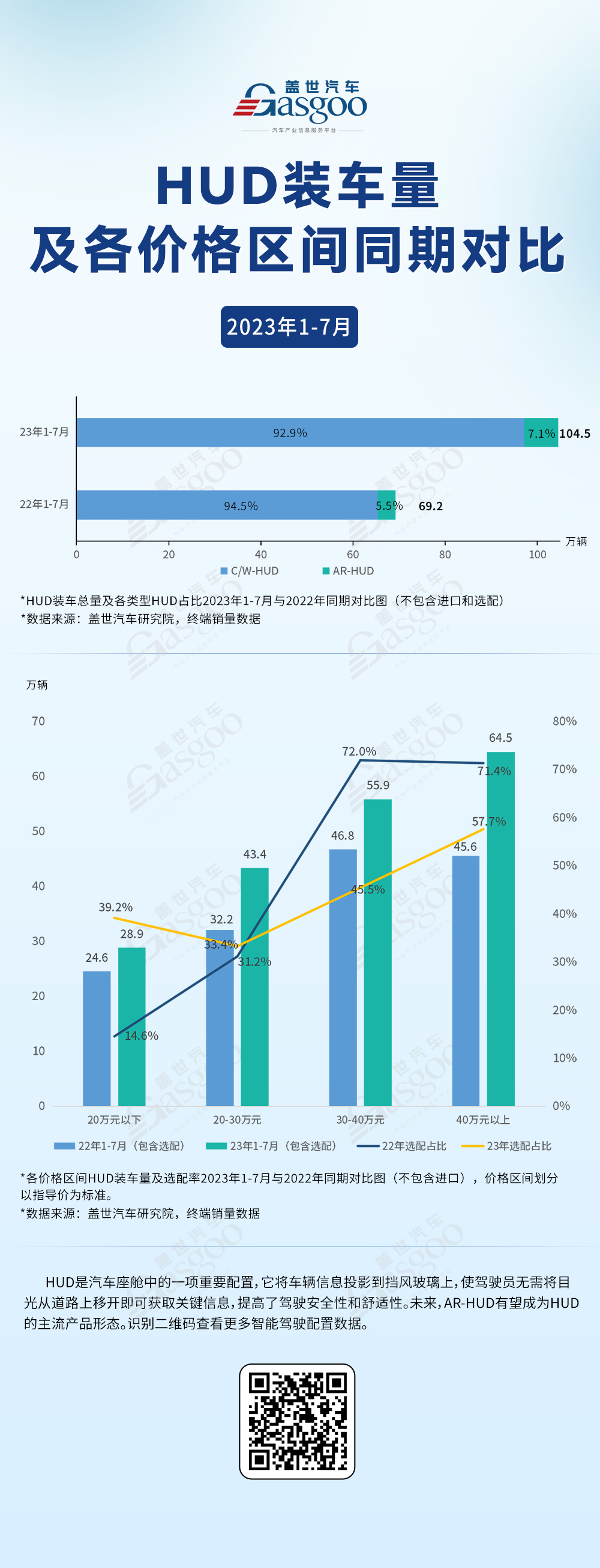

根据盖世汽车研究院数据显示,2023年1-7月我国20万元以内AR-HUD装车量快速增长,较去年同期暴增190.79%,占总体份额达44.78%,相较去年同期的29.8%增长了15个百分点,成为AR-HUD装车量最大的乘用车市场。

显然,当新能源汽车增速、渗透率逐渐放缓,为争夺更多市场份额,各车企从最初的卷续航,到如今卷智能配置、卷快充速度、卷价格,AR-HUD这个一直被认为是高端车“专属”配置,正快速下探至十几万元级,成为车市龙卷风下争夺的新卖点。

显然,当新能源汽车增速、渗透率逐渐放缓,为争夺更多市场份额,各车企从最初的卷续航,到如今卷智能配置、卷快充速度、卷价格,AR-HUD这个一直被认为是高端车“专属”配置,正快速下探至十几万元级,成为车市龙卷风下争夺的新卖点。AR-HUD放量在即

对于许多人而言,HUD并不陌生。早在1988年,通用汽车便采用了这一技术,成为全球首个将HUD应用于整车的汽车企业。

在随后的数十年间,用一块“塑料片”立在驾驶位仪表台前,用以投射成像显示车速(C-HUD集成式抬头显示技术),似乎成为一种高端的象征。

而后,在数字化重塑的浪潮下,车的定义正在被重写,人们开始希望在其汽车中获得更高水平的舒适性、安全性、效率和消费电子功能,于是去掉“塑料片”,利用光学反射直接将行车信息投射到汽车前挡风玻璃上的W-HUD风挡式抬头显示系统快速成为主流。

直至奔驰S将AR(增强现实)技术整合进HUD,并呈现出更远距离、更大画幅,信息也更加丰富多维时,AR-HUD便被视为取代前仪表屏成为下一代的主要交互窗口。

今年初,宝马全新BMWi数字情感交互概念车Dee便取消车内所有大屏,利用先进平视显示系统,可将投影内容覆盖风挡玻璃的整个宽度,向世人展示了未来车内AR-HUD应用的演进方向。

根据盖世汽车研究院数据显示,今年1-7月中国市场(不含进出口)乘用车前装标配搭载W/AR-HUD累计交付104.5万辆,同比增长50.9%。若考虑选装数据,今年前七个月,我国乘用车HUD总出货量逼近193万套,渗透率达17.5%。

从结构占比来看W-HUD是当下主流,占比超92.9%,但随着AR-HUD产品技术的成熟应用,目前新车装车量同比增长93.5%,市场份额也较去年同期增长1.56个百分点,达到7.1%。

值得注意的是,据盖世汽车不完全统计,截至9月18日晚间,2023年我国累计上市超80款全新车型,若排除10万元以下车型,并针对其细分款型进行分析,配置W-HUD(含选配)者占16.67%,选配AR-HUD的款型约为1.19%,但标配者已增至8.33%。(此处是款型占比数,不等同于渗透率。)

其中标配AR-HUD的全新车型中不乏极氪X、深蓝S7、岚图追光、瑞虎9、腾势N7、领克08等热门车型。

正是在包括极氪X、深蓝S7/SL03以及大众ID.3、吉利博越L/星越L等热门车型的加持下,20万元以下车型AR-HUD装车量快速增长,与此同时是蔚来ES6、ES8、高合HiPhi X以及飞凡R7自主品牌冲高下,助力AR-HUD在30万元以上车型中装车量的激增。

展望未来,盖世汽车研究院预测,随着汽车智能化进程的提升以及多种因素的交织影响,HUD市场的渗透率将加速提升,预计到2025年,HUD整体装机量有望突破900万套,其中AR-HUD将占据超过四成的市场份额。

便宜是否真的无好货?

看完前文,或许会产生疑惑,曾经的高端专属配置怎么就如此快速下探至20万元以内市场?想要弄清这一点,那么必须聊回技术本身。

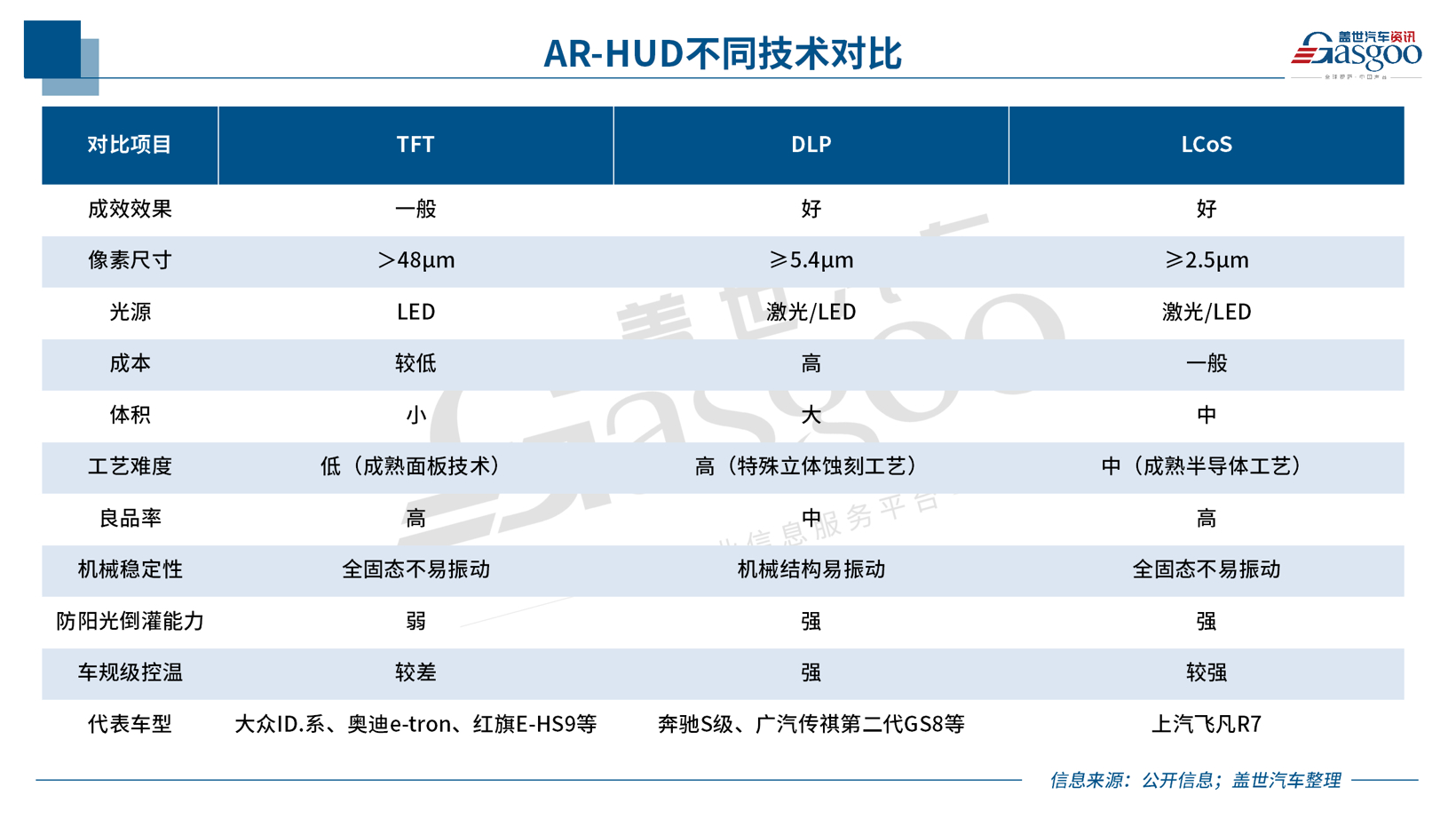

现阶段,尽管多家主机厂推出AR-HUD 车型,但其搭载量仍较W-HUD有不小差距,且要想大规模应用便不得不面临图像畸变、阳光倒灌、成本高、体积大等难题,其中便涉及AR-HUD成像的三大关键技术:光源模组(又称PGU,即图像生成单位)、光学系统设计、软件算法。

作为占据AR-HUD整机BOM 30%~50%的核心部件,PGU的优劣直接影响HUD的成像效果与产品化成本。PGU又分为TFT-LCD、DLP、LCOS以及激光扫描投影(LSP)四类,而TFT-LCD便是当前国内AR-HUD主流技术中成本最低的方案,但不可避免的是投影距离较短,成像距离仅2m左右,无法满足人眼视力远点5m外的需求;同时还存在光效低、亮度欠缺,对太阳光倒灌问题处理欠佳,耐温性较差且较难散热等问题。

当然,除了TFT-LCD方案,目前市场主流的AR-HUD仍有显示效果更佳,同时可有效解决阳光倒灌问题的技术方案,如DLP方案。但其存在一个致命问题,即采用TI独家DMD (数字微镜芯片),下游厂商的议价权有限,成本高居不下。

LCoS相较于前两者相对较新,芯片采用CMOS技术在硅芯片上加工而成,其光效率最高可达40%,供应商相较DLP更多,为国产替代及规模化降本提供更多可能性。同时,较TFT-LCD更高的分辨率、更低功耗的同时,较DLP更小体积使其成为国内如华为、瀚思通等企业争相攻关的PGU技术之一。如2022年上市的飞凡R7,就搭载华为基于LCoS技术打造的AR-HUD,成为国内首个实现量产上车的LCoS方案。

除以上三大正快速上车的技术外,MEMS激光扫描投影(LSP)也是部分企业研发的方向,如锐思华创、松下等。

简单来看,MEMS LBS是将RGB三基色激光模组与微机电系统(MEMS)结合的投影显示技术方案,其方案结构包括三色激光模组+MEMS振镜+滤光片。成本低、对比度高,可轻松达到7000:1,远超DLP,且高亮度色域广(>150%),功耗低、无光窗问题。

可问题便就是该方案成熟度较低,激光二极管中的红色激光器对温度较敏感,实现车规级较难,目前激光光源仅有日亚较为成熟。与此同时,其分辨率只有约720P,提高分辨率又与成本成正比。此外,其还存在散斑问题。

综上所述,虽然各种PGU技术各有优缺点,但在综合考虑成本、性能以及适用性等因素后,TFT-LCD仍然是目前AR-HUD的主流选择。当然,随着技术的不断进步和成本的进一步降低,未来可能会出现更多选择和更优化的解决方案。

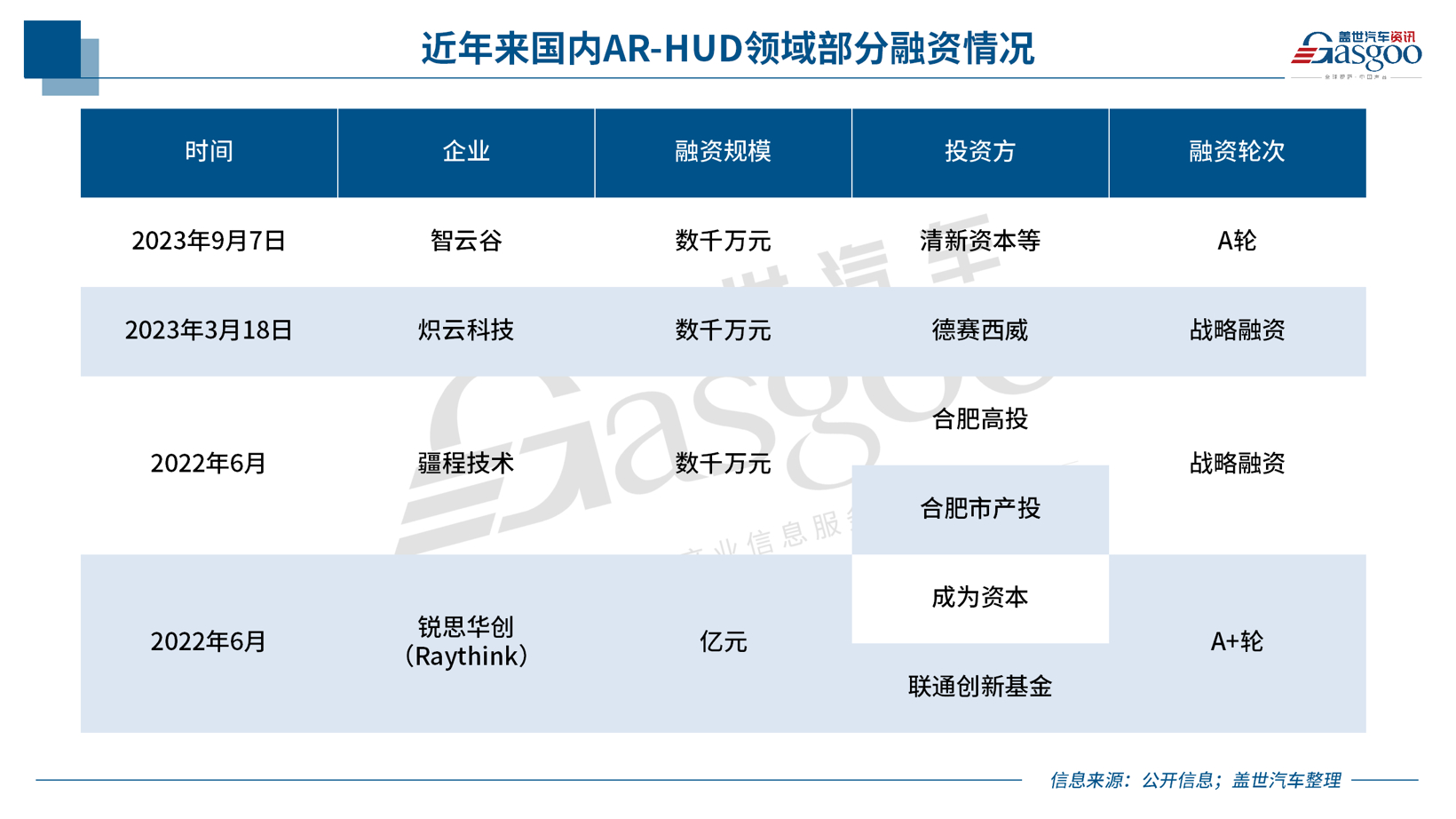

值得注意的是,整车市场的“龙卷风”正席卷整个产业链,本土厂商奋起直追,使得国产替代在这一技术领域尤为引人注目。

本土企业崛起,成本下探正当时

产业内常说,起步晚、缺技术、缺人才致使我国汽车业大而不强,不只是传统汽车技术,车载HUD同样如此。相关报告显示,2016年,日本精机、德国大陆、日本电装、伟世通和德国博世五大国外巨头垄断了全球HUD市场95%的份额。

然而,近年来国内一些本土零部件供应商开始大力投入相关技术的自主研发。根据盖世汽车研究院的数据,2023年1-7月,国内乘用车(除进口外)AR-HUD前十大供应商中,中国企业占据了八家,占比达到了84.43%。

华阳多媒体和水晶光电是其中的佼佼者

就华阳官方透露,截至今年7月,其HUD出货量已经超过100万套,现如今已实现TFT、DLP和LCoS成像技术的全面布局,同时开启光波导技术预研。其中,基于DLP技术开发的AR-HUD成功在广汽传祺GS8上实现了量产供货,是国内首家(全球第二家)实现基于DLP技术的AR-HUD量产供应商。

紧随其后的便是基于深蓝SL03及深蓝S7快速上量,水晶光电AR-HUD仅7月装机量便超今年上半年总量,1-7月以22.93%市场份额位列第二。且就了解,其目前已储备了多个HUD定点项目,其PGU产品也已切入比亚迪供应体系。

与本土企业快速上量不同,唯二的外资供应商LG、麦克赛尔的市场份额快速收窄,分别较去年同期下滑18.28个百分点和9.73个百分点。

市场的开放包容,车型的快速上量,以及未来市场趋势越发明朗,吸引越来越多资本及新玩家融入其中,并在扩大新技术研发投入、智能工厂扩产和加速产品交付等领域取得进展。

其中,疆程技术开发的新一代3.6TFT技术AR-HUD,能实现参数性能全面提升,并在原有技术方案上实现更大FOV、更小体积的技术突破。

采用DLP方案的经纬恒润AR-HUD,具备13°*4°的大视场角、10M超长人眼感知距离、2K超高清像素、1200:1高对比度及12000nit高亮度等产品参数,且业内预测,其售价约在2000-3000元左右。

而如前文所说,DLP核心DMD芯片受限于TI,LCD技术主导仍在索尼和爱普生,LCoS芯片同样主要由索尼和JVC掌握,本土企业想要实现国产突破仍需要全面攻关。

如作为LCoS方案代表之一,瀚思通LCoS AR-HUD,便是基于国产芯驰的X9HP平台开发。

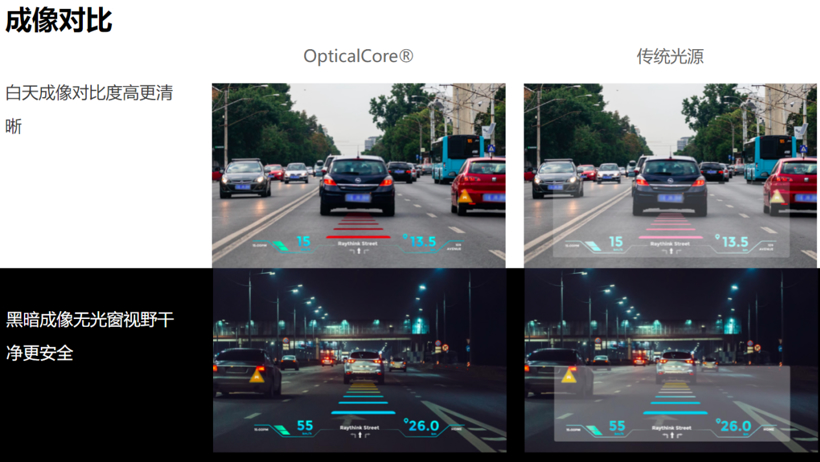

再如锐思华创在今年上海车展上,发布全球首个以LBS为光源的AR-HUD,其中便包含微型激光全彩高清显示模组Opticalcore®,配合锐思华创光学设计,无需挡风玻璃楔形膜,即可实现高清晰、无重影、无散斑的AR视觉效果,提效的同时帮助整车厂显著降本。

尽管我们高喊多年的消费升级,但在一波又一波的价格战冲击下,不得不承认市场认准的仍是性价比,也正因此,制约AR-HUD应用的除技术本身不足外,成本便是关键所在。我们有理由相信,伴随HUD渗透率提升、本土企业快速崛起、产业链成熟稳定,其成本仍有较大的下降空间,AR-HUD千元机时代不会太远,市场井喷同样不会太远。

未经允许不得转载:头条今日_全国热点资讯网(头条才是今日你关心的) » 本土企业“超车”,AR-HUD涌入20万元以内车市

头条今日_全国热点资讯网(头条才是今日你关心的)

头条今日_全国热点资讯网(头条才是今日你关心的)